每天马来西亚股市(Bursa Malaysia)开盘前,您是否也紧盯着全球市场,尤其是那些在美股上市的本地巨头 ADR 的收盘价,将其视为今日马股走势的先行指标?

但是,美股 ADR 到底是什么?它跟马股的原始股票价格该如何换算?为什么 ADR 股价比原股还要贵?这些问题是许多马来西亚投资者跨足美股市场时的共同疑惑。本文将带您从头了解美股 ADR 的完整概念、学会精准的换算方式,并提供两种主要投资管道的深入分析,让您轻松跨入美股 ADR 的投资世界,实现全球资产配置。

什么是美股 ADR(美国存托凭证)?

美股 ADR(American Depositary Receipt),中文称为“美国存托凭证”,是一种让非美国公司(例如来自马来西亚、新加坡或中国的公司)能够在美国证券交易所挂牌交易的金融工具。简单来说,它就像一张“收据”或“凭证”,证明您拥有某家外国公司的股票。

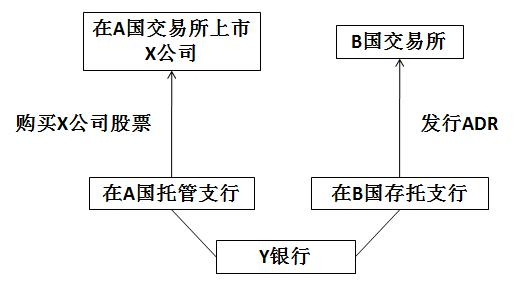

ADR 的运作原理:三方协作的跨国桥梁

ADR 的本质是解决跨国投资制度与法规差异的巧妙设计。其运作流程涉及三个主要角色:

- 发行公司: 想要在美国市场增加曝光度与筹集资金的非美国企业。

- 保管银行(Custodian Bank): 位于发行公司所在地的金融机构,负责保管公司交付的原始股票。

- 存托银行(Depositary Bank): 位于美国,负责依原始股票发行可在美国市场交易的 ADR 凭证,并处理股息分发、股东投票等事宜。

每一单位的 ADR 可能代表数股、一股或一部分的原股,这个比例称为“换股比例”,这是进行价格换算的关键。

为什么 ADR 对投资者有吸引力?

- 用美元投资全球: 马来西亚投资者无需处理复杂的跨国开户和换汇问题(只需将马币换成美元),就能用熟悉的美元报价直接投资全球优质企业。

- 增加交易便利性: ADR 像美国股票一样,可以在美股的交易时段随时买卖,流动性高。

- 法规定位: ADR 在美国被视作国内证券,绕过了部分美国机构投资者(如退休基金)被禁止直接投资海外股票的法规限制。

二、关键一步:如何换算 ADR 价格(附详细公式)

理解 ADR 与其原始股票之间的关系是投资的关键。您需要掌握以下三个关键数字来计算其“约当原始股价格”:

- ADR 股价(美元): 在美股市场的即时交易价格。

- 换股比例: 1 单位 ADR 代表多少原始股。

- 美元兑马币汇率: 当下的汇率,用于将美元价格换算成马币。

约当原始股价格 (马币) = ADR 股价 (美元) ÷ 换股比例 × 美元兑马币汇率

【情境范例】

假设某家马来西亚企业在美股发行了 ADR,换股比例是 1 单位 ADR 代表 10 股原始股。

- 该 ADR 收盘价为 25 美元

- 换股比例为 10

- 美元兑马币汇率假设为 4.7

计算出的约当原始股价格为:

25 (美元) ÷10 × 4.7 = 11.75 马币

如果该原始股在马来西亚股市的收盘价是 11.50 马币,那么 ADR 就处于溢价状态。

为什么 ADR 价格常有溢价?

当 ADR 换算后的价格高于原始股的马币价格时,称为“溢价”;反之则为“折价”。许多 ADR 长期处于溢价状态,主要原因包括:

- 交易时间差与新闻反应: 马股收盘后,若美国市场有利多消息,利多会优先反映在仍在交易的 ADR 价格上,造成溢价。

- 市场资金规模: 美股市场资金规模远大于马股,全球投资者的旺盛需求推高了 ADR 的价格。

- 流动性与便利性溢价: 投资者愿意支付更高的价格来获取在美股交易、美元计价的便利性与高流动性。

马来西亚投资者如何投资美股 ADR?两大管道解析

马来西亚投资者想购买美股 ADR,主要有两种合法且常见的管道:

| 比较项目 | 国际券商直接购买 | 本地券商“复委托”服务 |

| 交易成本 | 极低,甚至有零手续费优惠。 | 较高,通常有低消门槛。 |

| 开户便利性 | 线上完成,但需处理马币汇款、英文介面。 | 本地临柜或线上办理,全中文/马来文介面。 |

| 资金调配 | 需跨国电汇,有汇款成本与时间差。 | 资金在本地银行账户,调度方便。 |

| 产品多元性 | 极广,可交易股票、ETF、期权、CFD 等。 | 较为受限,视各家券商提供而定。 |

管道一:透过国际券商直接购买

直接在国际券商开户是许多积极型投资者的首选。其最大的优势在于交易成本极低,产品选择丰富。对于新手,可以先从模拟账户开始练习,熟悉平台操作。选择像Ultima Markets 这样受严格监管的平台,确保您的资金安全有保障,是非常重要的。准备好了就可以 立即开户,开始您的美股投资之旅。

管道二:透过本地券商复委托(Sub-brokerage)

复委托指的是您委托本地的券商,再由他们去帮您向海外的合作券商下单。这种方式最大的好处是便利与安心,所有流程都是本地服务。然而,其缺点是交易成本相对较高。

除了价格换算,投资 ADR 还需要关注哪些细节?

存托银行管理费(ADR Fee)

除了券商的交易手续费外,投资 ADR 还可能需要支付“存托银行管理费”(ADR pass-through fee)。这笔费用是存托银行为了管理 ADR、处理股息等行政工作而收取的,通常每年每股约 0.02 到 0.05 美元不等,会直接从发放的股息中扣除。

股息预扣税

ADR 派发的股息通常会被预扣 30% 的美国税款。马来西亚投资者作为外国投资者,这笔税款通常是无法避免的成本。投资者可以根据马来西亚与美国之间的税务协定,在报税时根据当地规定进行申报或抵免。

结论

本文完整解析了美股 ADR 的定义、运作方式,并教您如何进行价格换算与判断折溢价。ADR 不仅是观察本地股市动向的重要先行指标,更是马来西亚投资者参与全球顶尖企业成长、实现美元资产配置的绝佳管道。

在踏出第一步时,选择一个资金安全、出金流程清晰的平台至关重要,打下坚实的基础,才能让您的全球化投资走得更远。

美股 ADR 常见问题 (FAQ)

买 ADR 就等于直接持有那家公司的原始股票吗?

A: 不完全相同。购买 ADR 代表您拥有的不是公司的“原始股票”,而是一张由存托银行发行的“凭证”,这张凭证代表了相对数量的原始股票。不过,ADR 持有者同样享有大部分股东权利,例如收取股息和在某些情况下参与股东投票的权利。

投资 ADR 需要注意哪些额外的费用和成本?

A: 除了券商的交易手续费,主要有两项额外成本:存托银行管理费(每年每股约 0.02 到 0.05 美元,直接从股息中扣除),以及股息被预扣 30% 的美国税款。

ADR 的股息是如何计算和派发的?

A: ADR 的股息是由原公司以当地货币发放到保管银行,再由存托银行转换成美元,并扣除存托银行管理费后,才分配给 ADR 持有者。因此,您收到的股息是已经转换为美元并经过费用扣除后的净额。

ADR 价格为什么会跟原始股有落差(折溢价)?

A: ADR 换算后的价格与原始股价格之间的落差,即“折溢价”,主要由以下因素造成:

- 交易时间差: 原始股休市后,全球市场消息会影响仍在交易的 ADR 价格。

- 市场情绪差异: 美国投资者的需求和情绪与本地投资者可能不同。

- 资金流动与汇率: 美元兑马币的汇率波动,以及国际资金的流向,都会影响 ADR 的定价比价。